今年以来,A股先抑后扬再震荡徘徊,属实让人捉摸不透,投资也陷入“进退两难”之地,进场怕波动,离场怕错过,到底该如何破局?选择一只攻守兼备的“固收+”基金就可!

“固收+”基金以债打底、股票增益,进可攻、退可守,能灵活应对不同市场行情。一方面,此类产品绝大部分仓位投资债券等相对较稳的固定收益类资产,在震荡或下跌行情中能够有效控制回撤,起到“防守”的作用。另一方面,“固收+”基金还会将适度的仓位投资于可转债、股票等风险收益特征更高的资产,能在上涨行情中捕捉向上收益弹性,起到“进攻”的投资效果。

那么,“固收+”基金的历史表现如何?

1、长期业绩稳中有进

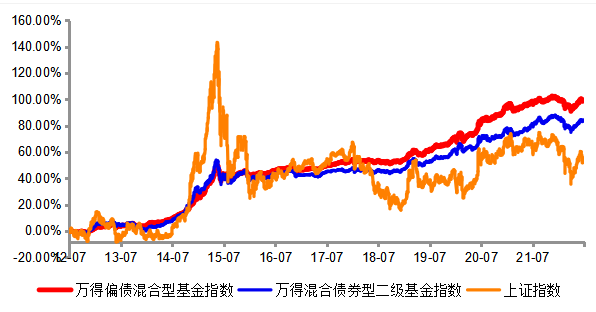

从收益获取能力来看,近10年偏债混合型基金指数、二级债基指数分别累计上涨98.56%、83.26%,都大幅跑赢同期上证综指52.16%的涨幅表现。(数据来源:WIND,截至2022/7/25)

且通过对比收益曲线可以发现,与上证指数的大起大落相比,偏债混合型基金指数、二级债基指数的净值曲线几乎接近于一条向上倾斜的直线,可见,“固收+”基金长期属实能够实现“稳中有进”的收益。

近10年偏债混合型基金指数、二级债基指数走势

(数据来源:WIND,截至2022/7/25)

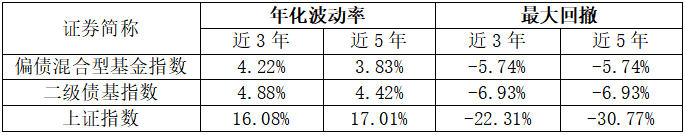

2、波动回撤控得住

从风险指标来看,偏债混合型基金指数、二级债基指数近3年、近5年年化波动率均不超过5%、最大回撤均不超过7%,且显著低于同期上证指数年化波动率、最大回撤表现,风险控制能力较为突出。

(数据来源:WIND,截至2022/7/25)

目前,市场上“固收+”产品已有较多,投资者若想借助“固收+”进行震荡市投资布局还需优中选优,而投资有术、有专业团队护航和实力派基金经理管理的“固收+”产品无疑是优选项。

据了解,正在发行的华安沣悦(A类:016142,C类:016143)便是一只采用“固收+”策略的二级债基,该基金的组合基础收益将由债券提供,并运用股票(可投港股通)、可转债、国债期货等多策略轮动做收益增强。

与仅投单一资产的品种不同,“固收+”产品涉及多资产、多策略,对基金经理及其背后投研团队的要求会更高更全面。而华安沣悦将由6年7获金牛奖的邹维娜团队实力护航,该团队由资产配置策略、宏观利率策略、信用策略、交易策略等各领域专家组成,在股票、转债、国债期货、信用债投资、利率债择时、新股申购等细分领域均有丰富的经验和策略积累。

在华安沣悦等“固收+”产品的管理过程中,邹维娜团队将采用“1+N”高效能投资模式,由华安基金绝对收益投资部高级总监、“大类资产配置专家”邹维娜负责在大类资产配置层面给予指导和决策,团队成员们则根据个人能力圈,在资产配置、转债、信用债投资、利率债择时等细分领域进行投资研究及超额收益挖掘,发挥各自特长,实现投资能力圈的交叉互补。

除了由强大的团队全程护航,新产品还将由该团队中的“债券投资实战家”吴文明担任拟任基金经理。

吴文明曾在商业银行担任过交易员,有着较为丰富的交易经验,在多年来的投资中,他也更偏好通过盯盘来赚钱。在吴文明看来,除了紧盯价差挖掘价值差异以外,盯盘对账户的贡献非常直接,每天都可能创造阿尔法。而日积月累的盯盘经验,让他对市场上主流债券主体都建立起内心的刻度值和水温指标。一旦市场上有存在估值偏差的优质债券出现,能够迅速做出判定、并出手锁定。“盯盘勤、定价准、出手快”是对吴文明投资特点的高度概括。

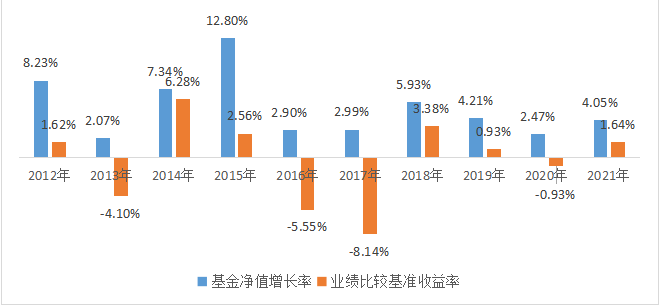

从实际投资成效来看,吴文明在管的华安信用四季红A在2012年-2021年间,连续10个完整年度均实现正回报,且都跑赢了同期业绩比较基准,实现超额收益。(数据来源:基金定期报告)

华安信用四季红A历年业绩

(数据来源:基金定期报告,截至2021/12/31)

在同类长期纯债债券型基金(A类)中,华安信用四季红A在中长期时间维度具备一定的领先优势,其中,近9年收益率排名同类第5,近8年收益类排名第11。(数据来源:银河证券,近7年、9年具体排名为11/31、5/17,截至2022/6/30)

得益于持续优异的业绩表现,华安信用四季红A也逐渐受到越来越多投资者的青睐,产品规模实现大幅增长。截至今年上半年,华安信用四季红A基金规模合计63.67亿元,较2021年底的25.25亿元增长超152%。(数据来源:基金定期报告)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com