《2023年消费金融数字化转型主题调研报告》近日由金融数字化发展联盟正式发布。本次报告以团体标准为框架,面向近百家机构、万余名用户发起调研,重点聚焦银行信用卡、银行消费贷、互联网金融平台、持牌消费金融公司以及线下小额贷款公司五类机构,信用支付、现金贷和专项消费分期三大类产品,进行多方位对比分析。

报告全篇共五个章节,近十万字,包括行业发展概况、数字化转型评价与机构现状、产品情况分析、消费者权益保护专题调研和发展建议等。

为致力于行业发展,金融数字化发展联盟自2020年起已连续四年发起消费金融数字化转型专题调研。联盟结合业务实践,提出了消费金融数字化发展评价指标,在此基础上,由中国互联网金融协会牵头,组织银联数据、工商银行等编制了《消费金融数字化发展评价指南》(T/NIFA 19-2023)团体标准,于2023年4月正式发布。

消费金融数字化发展呈现八大亮点

1、数字化转型提升用户体验,满意度、净推荐值4年上涨均超20个百分点

数字化转型的目标是实现业务的价值增值,最终的落脚点之一在于提升用户满意度,满意率和净推荐值是客户体验的常用的量化指标。通过4年的持续调研,我们发现,用户对于消费金融服务的整体满意率由56.9%持续上升20.2个百分点至77.1%,净推荐值由15.6%持续上升22.7个百分点至38.3%,这表明消费金融行业的数字化转型切实提升了客户体验,取得了显著成效。

从不同机构的角度来看,信用卡的净推荐值居首(42%),高于银行消费贷及非银机构产品,表明信用卡受到的用户的认可程度更高。

2、超九成机构开展数据治理重点项目,前沿技术应用深化

本次调研中,65.2%的机构在近一年内编制了数字化转型相关的规划或引领文件,超七成受访机构围绕数据应用、业务规模、客户体验和风控能力制定了具体目标。

96.3%的机构开展了数据治理重点项目,较去年提升24个百分点,60%的机构已将人工智能、隐私计算、知识图谱等前沿技术应用至具体业务中,金融领域垂直大模型的开发与运用成为行业关注点。

3、贷中、贷后风控数字化程度待提升,新规之下超九成机构应用数字化营销模型

在贷前阶段,89%的消费金融机构实现了申请线上化。信用卡/类信用卡产品可在10分钟内的完成审批的机构占比达68.8%,较去年提高了约9.5个百分点。30.2%的机构消费贷产品审批平均耗时在10分钟以内。

图1:信用卡从申请到审批完成的平均耗时

授信审批、异常交易侦测与管控智能风控系统普及度较高,催收、额度管理板块智能风控系统应用率目前不及50%。

图2:机构智能风控系统应用情况

在营销方面,调研结果显示,线上获客平均成本约290元,线下约234元,多数机构反馈第三方线上渠道进件不良率高于其他渠道,五成受调研的机构表示其分支机构获客量较前一年度上升。

图3:不同渠道、不同产品的获客成本

在长期睡眠卡占比不得超过20%的新规之下,本年度,96.7%的机构在客户经营中运用了数字化营销模型,较去年显著提升25个百分点。

4、一二线城市用户占比71%,银行聚焦传统优质客群

消费金融整体用户中,二线城市、已婚已育的中青年白领占比较高,学历集中在本科或同等水平,其次是大专或同等学历。

银行消费贷的用户在一线城市的比例显著高于其他类型机构,且白领比例更为凸显,非银机构用户收入的来源更为丰富。

信用支付类产品在下沉市场的渗透率更高,三线城市用户占比为30.8%;现金贷与专项消费分期的用户画像趋同,一线城市、男性的占比较信用支付产品分别高出7个百分点、2个百分点,经营者更偏爱办理现金贷产品。

在信用支付产品中,一线城市的用户对于互联网消费金融平台的接受度更高,年轻用户对于非银行机构,尤其是互联网金融平台的信用支付产品的接受度更高,中年用户相对偏好于使用银行信用卡。

图4:信用支付产品用户画像差异-年龄

5、九成用户表示视频面签提升办卡意愿,付费权益可接受平均价格为77元

在被问及以1-10分来衡量视频面签对信用卡申请意愿的促动情况时,近9成用户的打分在8分及以上。

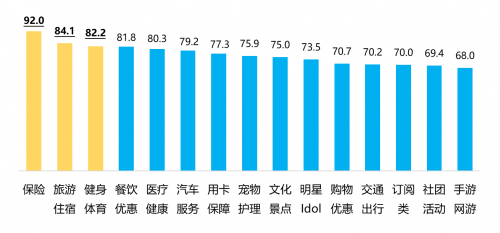

为提升收益,促进用户转化,金融机构也不断优化增值权益的设计。调研发现,超九成用户愿意花钱购买增值权益包,餐饮、购物和医疗健康领域热度较高。

图5:用户愿意付费购买的权益包

大部分用户可接受的付费权益价位在100元以内,平均价值为76.6元。用户愿意支付的费用平均值最高为保险相关的权益,其次是旅游住宿、健身体育、餐饮和医疗等。

图6:不同权益用户可接受的平均费用(元)

在调研中,有66%的机构开展了信用卡业务与其他业务间的交叉营销,较去年提升8个百分点,全国性银行的信用卡用户对发卡行其他产品的认知情况显著优于区域性银行。

图7:信用卡用户对其他产品/服务的认知情况

6、仅40%用户知晓信用卡现金借贷功能,旅游、医疗、家电、家装、购车为大额借贷热门场景

在消费者对于各类机构现金贷产品的认知方面,银行消费贷条线的现金贷产品认知率最高,但仅有40.3%的用户知晓信用卡可以办理现金借贷。

图8:各类型机构现金贷产品的用户认知率、办理率与常用率

在降低用户申请意愿的因素中,银行机构主要是申请流程麻烦、相关优惠力度较小和放款到账较慢,非银机构则是借款利率高、优惠/权益使用麻烦、利息展示不清晰以及对平台信任感较低。

从现金贷产品的资金用途上看,因旅游度假、医疗健康和家用电器的购买而产生资金缺口的现金贷用户占比较高。

图9:现金贷产品的资金用途与平均授信额度

用户一般会在产生大件消费或投资时选择申请专项消费分期产品,买车与家装场景中,产品授信额度在10万及以上的用户占比显著高于其他场景。

图10:专项消费分期产品的资金用途与平均授信额度

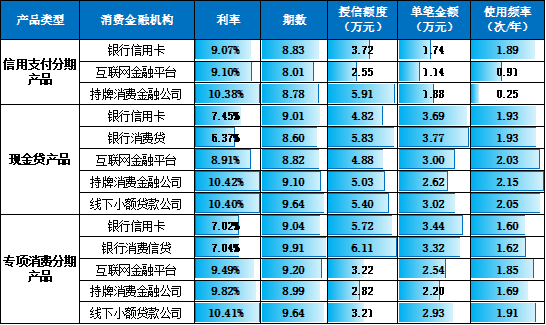

7、现金贷的复用率、利率及使用额更高,非银机构用户的额度与分期期数略低

整体来看,非银机构、特别是互联网金融平台用户的分期金额、分期期数明显小于银行用户,同时借贷产品的使用频率明显高于银行用户,侧面反映出其资金需求与借贷意愿较为强烈。

在使用信用支付分期业务的用户中,分期办理金额占比最高的是1-3万,平均办理的分期期数为8.83期,互联网金融平台用户的平均分期金额与期数均低于银行用户。

现金贷的用户授信额度在5万以下的占比为66.1%。银行消费贷客户的授信额度与单次支用金额均值均高于非银机构。现金贷用户的平均利率为8.4%,高于信用支付分期(7.8%)和专项消费分期(8.3%)。

专项消费分期的用户在授信总额与单次支用方面,28%的用户在3-5万之间,单次支用金额占比最高的为1-3万,且银行用户的授信额度显著更高。此外,对于非银机构,专项消费分期的平均授信额度低于现金贷。

表2:各产品不同机构间平均利率、期数、授信总额、单次金额和使用频率对比

8、黑灰产乱象为行业痛点,八成机构期望且愿意共享黑名单信息

本次报告还针对消费者权益保护进行了研究。整体来看,银行无论是信用卡中心还是消费信贷部门,消费者权益保护工作都比其他消费金融机构做的更好,而持牌消费金融公司在用户自主选择权方面仍有较大进步空间。

调研显示,消费金融投诉满意率为75.3%,相比2022年下降了3.2个百分点,结合机构调研与访谈情况,我们发现这与行业黑灰产乱象有直接关系。在对黑灰产的打击方面,82.5%的机构期望黑灰产名单可以实现共享,且超八成机构愿意共享行内的黑灰产信息,具体的合规落地途径还有待进一步探索。

图11:机构关于保护消费者权益的诉求

消费金融数字化转型的四点建议

报告结合调研结果与专家建议,针对消费金融数字化转型与业务发展提出了建议,如:

1、优化消费金融产品设计,多维提升利息与非息收入。机构需要通过个性化的产品和权益设计锚定细分市场,赋予消费者“情绪价值”,提升非利息收入的贡献;在利息收入的提升上,一方面需要进行用户培育,采取息费优惠券,甚至免息分期的策略,另一方面还需要提升消费者对于信用卡借贷功能的认知度,在利率管制放开的背景下充分发挥“随借随还”模式优势;在现金贷业务方面,银行等机构需要做好资金用途管控等风险管理;对于专项消费分期业务,机构可以针对旅游、家装、数码电子、汽车与医疗健康等大额热点场景做好生态建设与产品创新,同时通过专项营销活动实现精准获客。

2、厘清信用支付与借贷产品定位,组织架构提供保障。信用支付产品是消费金融机构实现客户引入的排头兵,对于银行来说,信用卡获客成本低,而认知率、使用率高,是实现客户引入与成长培养的有力抓手,且信用卡在下沉客群中渗透率更好,是银行拓展下沉市场空间的有效载体。不同银行对信用卡与消费贷的业务定位和经营战略存在差异,可以考虑利用信用卡产品独特的优势,将其作为消费金融服务的主入口,调整组织架构,通过卡贷一体经营,实现资源的最优配置,发挥最大价值。

3、综合衡量信用卡业务价值,激发零售业务发展动能。信用卡的收益率在零售业务中具有显著优势,增值服务费与年费也已成为银行新的收入增长点。此外,信用卡是实现零售获客、交叉营销以及培养用户忠诚度的关键产品,可以将相关成本与贡献纳入零售条线整体进行综合考量,以更为科学的衡量信用卡业务价值。而在“以产品为中心”转向“以客户为中心”的过程中,机构也可以以信用卡业务数据为基础,实现对零售客户个人资产负债表的经营。

4、消费者权益保护任重道远,多方协同维护良好秩序。机构一方面要将消保理念融入产品设计、销售、使用、投诉等全业务流程中,同时采用数字化手段实现降本增效;另一方面,需要做好内外的宣传教育,尤其需要注重长尾客群金融意识的提升。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

文章投诉热线:182 3641 3660 投诉邮箱:7983347 16@qq.com