中华网财经了解到, 中国眼科医疗器械供应商高视医疗(Gaush Meditech)递交港股上市申请,高视医疗是中国眼科医疗器械市场的第三大公司,目前已为超过4000家终端客户提供眼科诊断设备、手术及治疗设备及耗材,以及售后技术服务,摩根士丹利以及海通为联席保荐人。

高视医疗是一家领先的眼科医疗器械全线解决方案提供商,涵盖眼底病、白内障、屈光不正、青光眼、眼表疾病、视光及儿童眼科七个主要眼科亚专科的医疗器械类别。与19家全球品牌合作伙伴合作,其中17家订立独家经销安排,包括Heidelberg、Schwind及Optos。截至最后实际可行日期,产品组合包括128项产品,在中国有超过600名经销商,而在海外有超过100名经销商。

成立于1998年的高视医疗主要提供眼科诊断设备、手术与治疗设备、耗材等一站式眼科医疗器械解决方案,并提供售后技术服务。以2020年的收入计算,高视医疗在中国所有眼科医疗诊断器械供货商中排名第一。

高视医疗分别于2020年及2021年收购罗兰及泰靓,罗兰主要从事生产及开发电生理产品,在收购前,已经合作逾20多年。通过罗兰,高视医疗将自有产品组合扩展到高科技眼科诊断系统。2021年收购泰靓,泰靓主要从事制造人工晶体及其他眼科产品。在收购之前,已于2017年与其订立独家经销权协议。通过泰靓,高视医疗扩大了自有产品组合,包括优质植入物产品。完成收购泰靓后,高视医疗进一步将市场拓大至海外市场,同时增强研发能力。

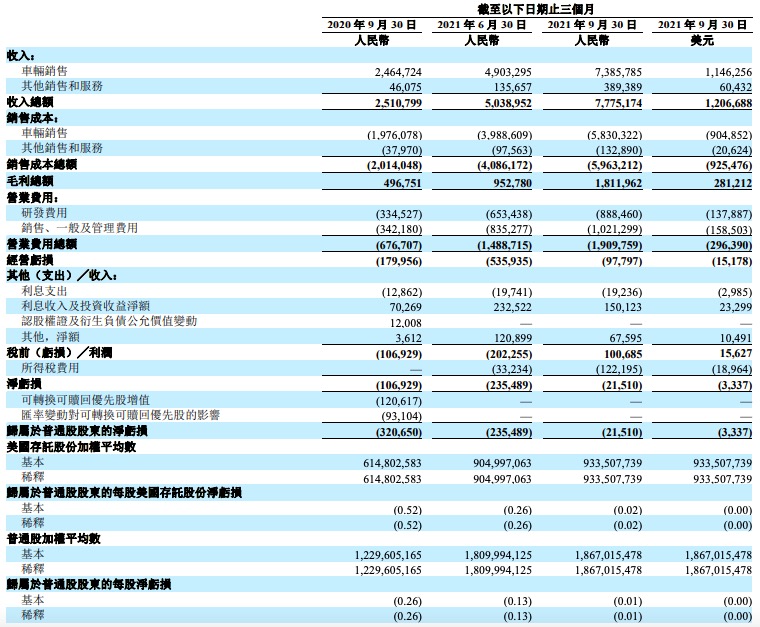

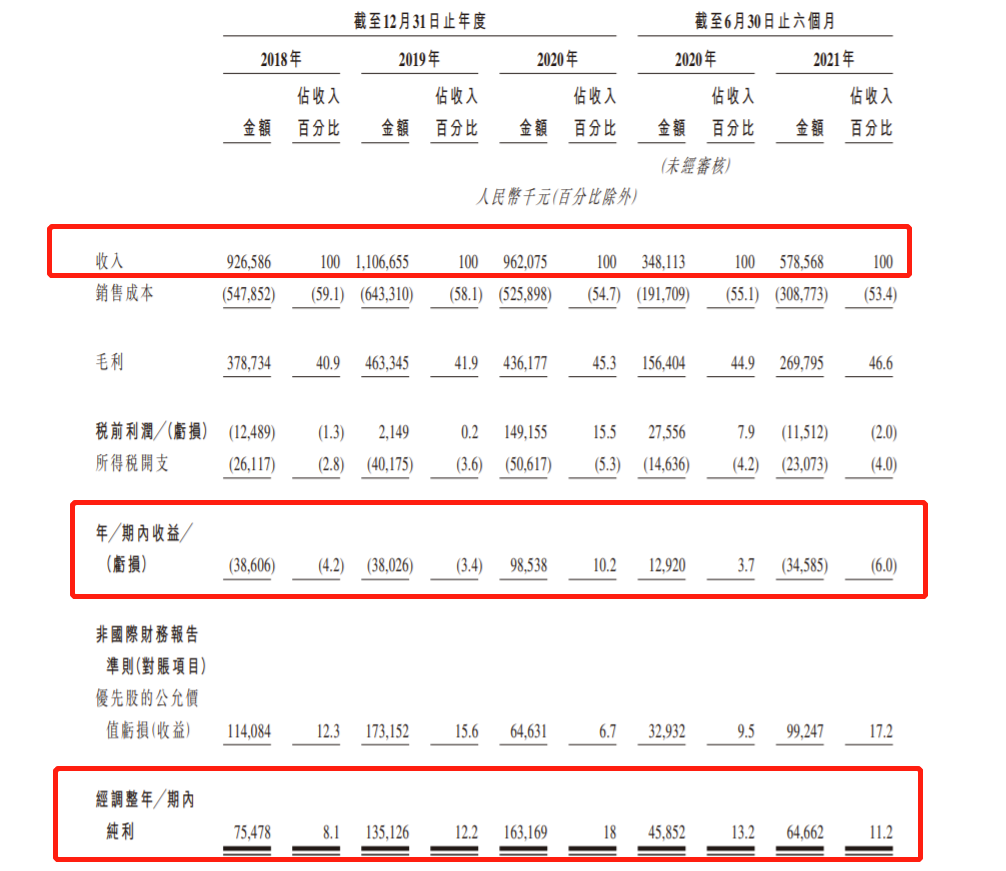

财务数据方面。2018年至2020年,高视医疗营收分别为9.27亿元、11.07亿元和9.62亿元;2021年上半年,高视医疗营收从2020年同期的3.48亿元增长66.4%至5.79亿,按年增长66.2%。

2018年至2020年,高视医疗经调整净利润分别为0.75亿元、1.35亿元和1.63亿元;2021年上半年经调整净利润则从2020年同期的0.46亿元增至0.65亿元,按年增长41%。

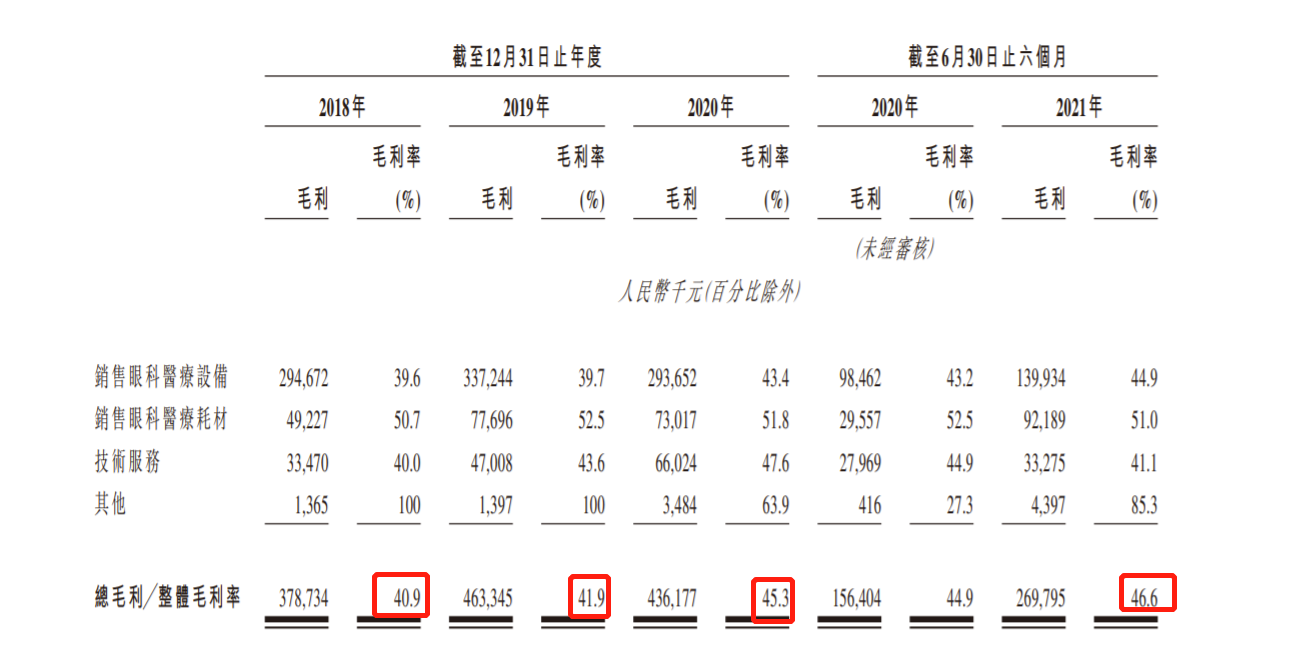

此外,2018年至2020年、2021年上半年,高视医疗毛利率分别为40.9%、41.9%、45.3%和46.6%。

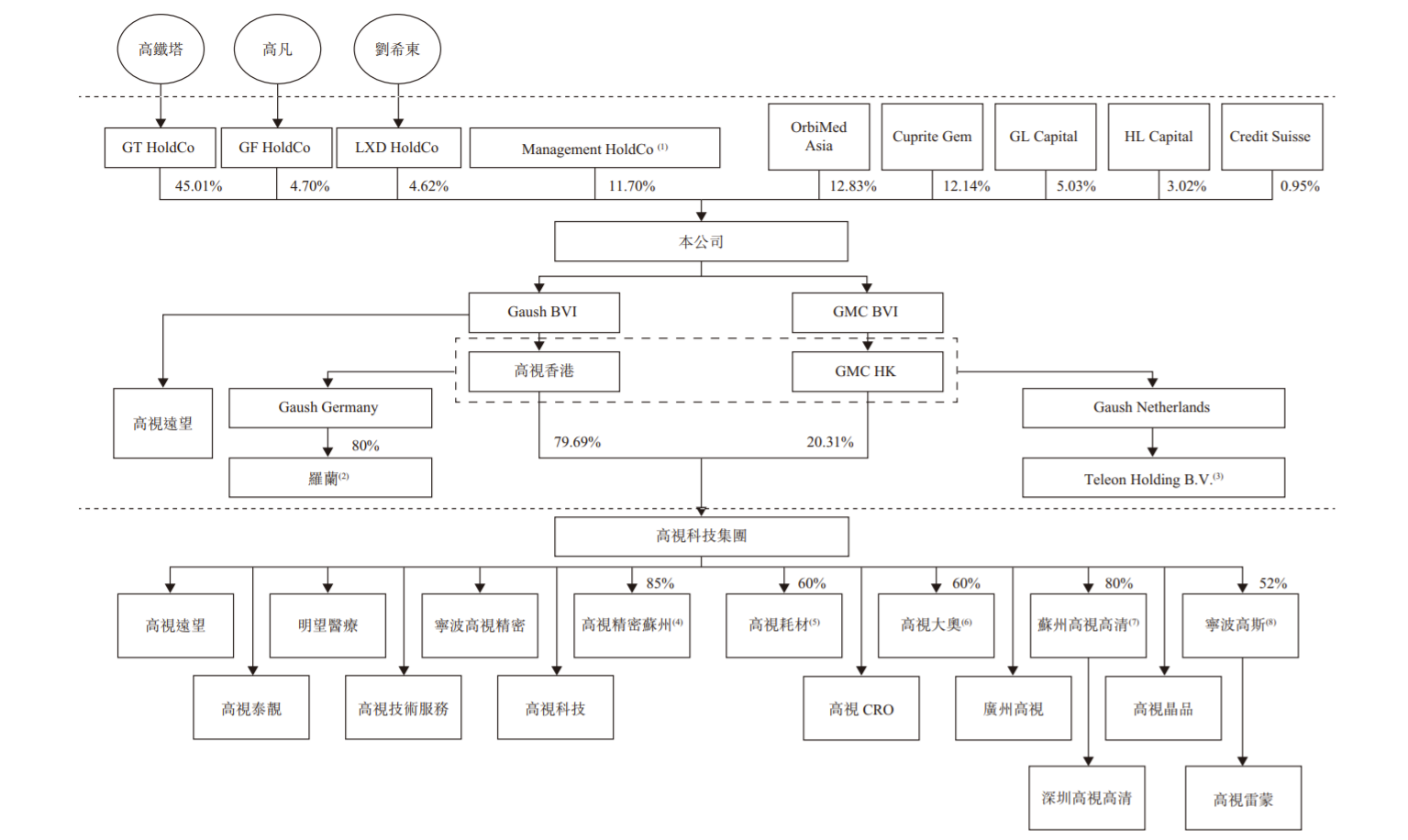

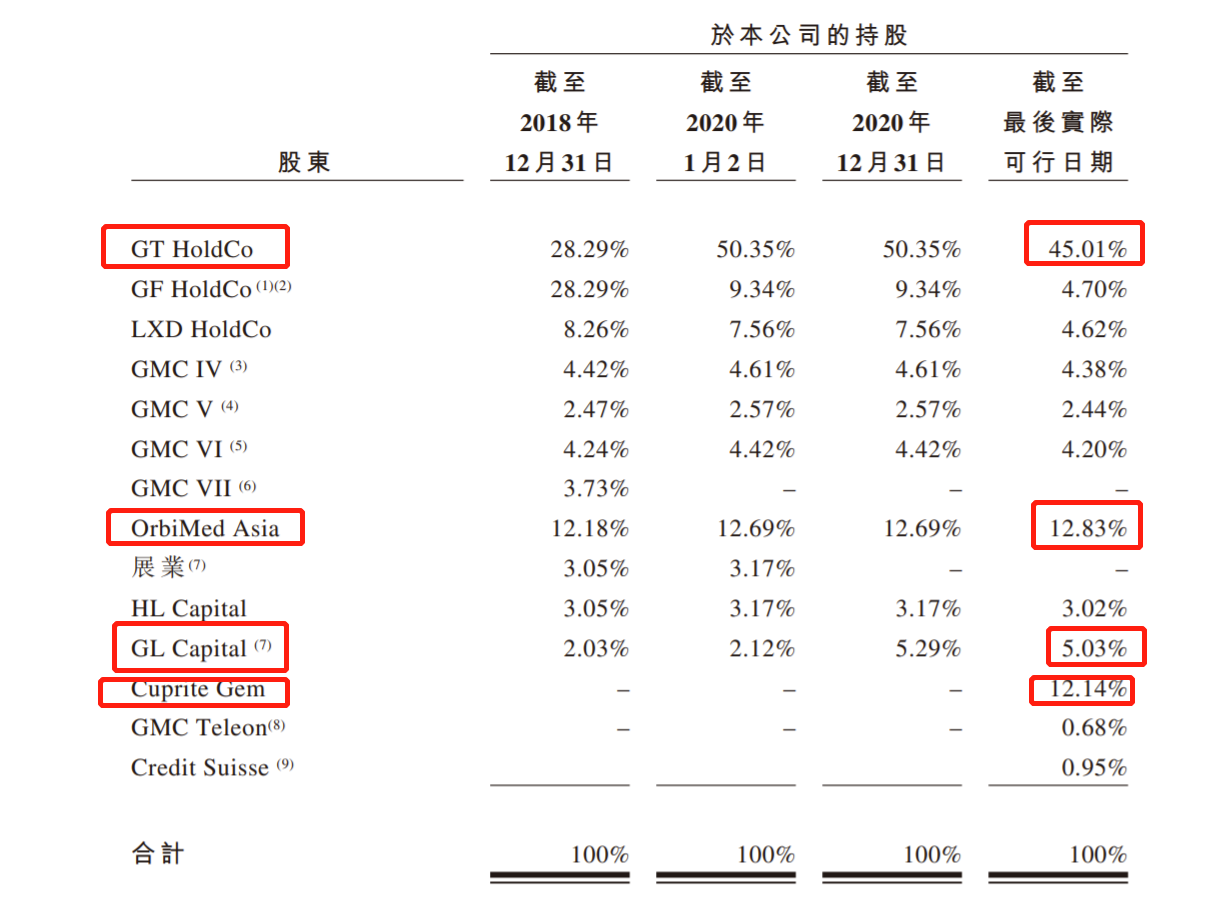

股权结构方面,高铁塔通过GT HoldCo持股45.01%,高凡通过GF HoldCo持股4.70%,刘希东通过LXD HoldCo持股4.62%。其中,高铁塔及其控制的GT HoldCo为高视医疗的控股股东。

其中,OrbiMed和华平投资分别持有12.83%和12.14%的股份,德福资本、弘晖资本和瑞信则分别持股5.03%、3.02%和0.95%。

值得注意的是,高视医疗在招股书中披露了2005年一起事件。中华网财经查阅招股书发现,起因为前董事高凡(控股股东及主席高铁塔的胞弟及董事、总裁张建军的舅兄╱弟),曾在针对一名独立第三方人事在中国境内的若干刑事犯罪程序中担任目击证人。该名独立第三方人士(被定罪人士)被控索取不法付款,并被判入狱11年。前董事于有关诉讼中作证指其作为北京高视远望科技有限责任公司(曾为本公司的全资附属公司)的法定代表,彼于2005年应被定罪人士的要求向一名第三方支付人民币200,000元。

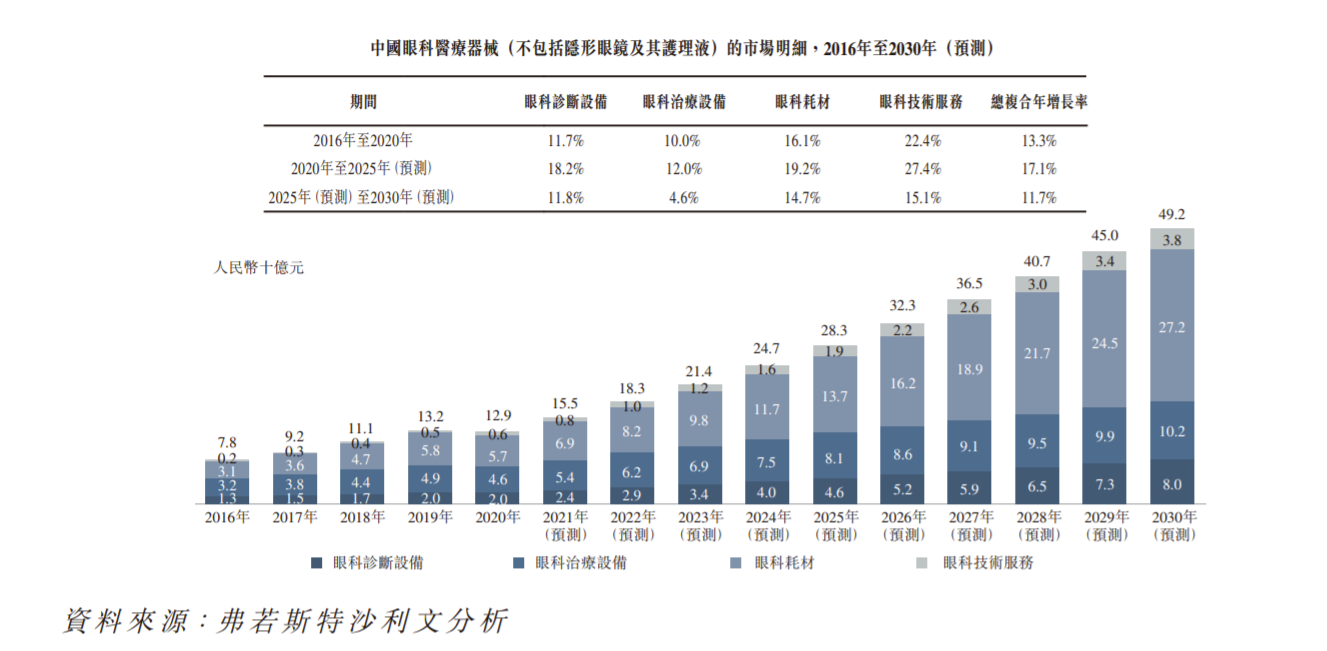

从行业发展来看中国眼科医疗器械市场由2016年的人民币78亿元增长至2020年的人民币129亿元,复合年增长率为13.3%,预计2025年及2030年将分别增长至人民币283亿元及人民币492亿元。

高视医疗IPO募集所得资金净额将主要用于改善研发能力并加速商业化专利;改善产能并增强制造能力;聘请专门从事眼科医疗器械的销售和营销员工;为未来五年潜在战略性投资和收购提供资金;以及用作营运资金和一般企业用途。

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com