“傍上”宁德时代十亿订单之后的联创股份股价却跌了5%。近日,联创股份披露与宁德时代签订合作大单的消息引起市场关注。

对此,深交所对合作方案下发关注函,要求联创股份结合所生产的R142b、PVDF的技术参数,循环测试进度及客户认证情况,明确说明公司所生产的R142b及PVDF是否已完成宁德时代供应商准入流程,并充分提示相关风险。

此外,结合公司R142b产品2021年度产销情况、外售额度等说明在2021年12月底前向宁德时代销售合计不低于1700吨的可实现性,以及对本年度经营业绩的具体影响等事项。

12月12日,联创股份披露公告称,公司与宁德时代签订《合作框架协议》(下文简称“《合作协议》”),约定在协议有效期内,宁德时代向公司采购锂电池级PVDF(聚偏二氟乙烯)和R142b(二氟一氯乙烷)产品。

在满足宁德时代使用标准的前提下,宁德时代优先采购联创股份的锂电池级PVDF及R142b产品。R142b的采购数量为2021年12月底前合计不低于1700吨;2022年度不低于7200吨。锂电池级PVDF的采购量依据联创股份届时的生产量确定。

目前,搭乘新能源汽车的“东风”,铁锂电池产量持续超预期,加剧PVDF的需求紧缺。作为PVDF的原料,R142b价格18.5万元/吨,较年初涨900%。

得益于原料涨价,如按照18.5万/吨的价格计算,1700吨的R142b为3.15亿元;7200吨R142b为13.32亿元。

仅向宁德时代提供R142b一项产品,2022年宁德时代向其采购额就已经超过联创股份2021年前三季度的营收。

今年1-9月,公司实现营收12.37亿元,同比下降9.85%;净利润1.63亿元,同比增长658.29%。其中,含氟新材料板块实现净利润2.2亿元,同比增长高达11倍;聚氨酯新材料板块实现净利润413.08万元,同比下降70.36%;互联网板块亏损1722.23万元,同比下降145.49%。

根据公开资料显示,2003年,联创股份成立,起家于聚氨酯硬泡组合聚醚产品,于2012年在深交所上市。2018年-2020年,联创股份连年亏损,归母净利润分别为-19.54亿元、-14.74亿元和-0.87亿元。

2019年,以收购华安新材为起点的联创股份重回化工主业,现公司直接及间接合计持有股华安新材86.59%。华安新材主营含氟新材料产品的生产、销售,产品主要用于制冷行业以及聚氨酯行业。

在这样的时代红利下,联创股份接下宁德时代这块“大蛋糕”,或许为2022年的业绩大幅增长创造可能,但机遇的背后仍面临挑战。

“双碳”下R142b增长有限,

公司超半数产品将供给宁德时代

根据公开资料显示,PVDF是一种含氟化学品,在锂电池中主要作为粘结剂使用,在电池成本中占比约为2%-3%。

通过R142b合成PVDF是目前的主流路径,但作为原料的R142b是一种受管制的含氢氯氟烃,目前供给增长有限,一定程度上限制了PVDF的产量。

受到管制的原因为R142b属于含氢氯氟烃原料,会对臭氧层造成一定的破坏,根据《蒙特利尔协定》规定,新增产能需要严格的审批备案,环境部每年公布制冷剂用R142b配额严格管控生产,未来生产配额将只减不增。

根据方正证券研报数据显示,联创股份拥有R142b(ODS+外售商品量)配额共1.26万吨/年,R142b年产能2万吨,规划22年新增产能1.1万吨。在142b市场供给逐渐趋紧下,可满足自用生产PVDF后出售。R142b年产能2万吨,规划22年新增年产能1.1万吨。

如果按照2022年产能3.1万吨计算,联创股份在2022年向宁德时代提供7200吨R142b占总体产能的23%,占外售额的57.14%。

根据此前公告来看,联创股份正积极扩产。

根据2020年年报显示,公司目前含氟新材料产品(R142b、R152a)设计产能为4000吨/年,产能利用率为62%。PVDF项目在建,计划产能8000吨一年。

公司锂电级PVDF刚起步

二级市场热度不减

相较于原料,在锂电领域的PVDF则更受关注。由于国内PVDF研究进程较海外延迟,2005年,国内PVDF市场需求量约为3000吨,但国内生产仅能满足10%需求,且主要用于涂料,PVDF市场总体进口依赖度极高。

目前,国内PVDF在涂料、注塑等主要应用领域已完成国产化,锂电级PVDF仍在突破中。锂电PVDF主要由阿科玛、苏威、吴羽等海外厂商供应。在锂电池中,PVDF目前无成熟替代品。

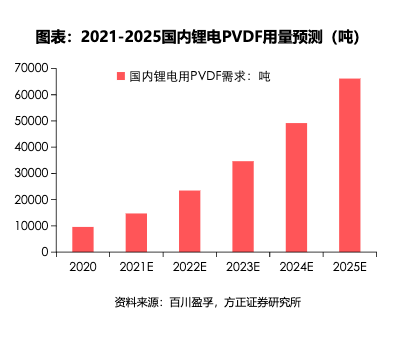

根据方正证券研报显示,锂电用PVDF此前用量仅数千吨级,随着新能源车快速放量,预计锂电用PVDF年复合增速超50%。21-22年PVDF总需求5.8、7.2万吨,假设单吨价格30万元,行业规模可达170+、210+亿元。

根据测算,21-22年PVDF行业总体名义产能为7.35、13.5万吨(实际产能利用率较低);锂电级PVDF需求近1.5、2.3万吨,目前有效供给不足1万吨;假设行业均用R142b法生产,对应R142b需求约10.5、13.0万吨,R142b有效供给仅7.5、10.5万吨。

截至12月4日,锂电粘结剂、粉料、粒料级PVDF价格涨幅较大,分别为41.5、36.0、32.5万元/吨,较年初增幅分别为277.3%、414.3%、364.3%。

行业横向对比来看,东岳集团为中国氟硅龙头企业,去年成功进入宁德时代供应链,锂电级PVDF得到客户高度认可,已实现批量供应。公司PVDF生产主体为子公司华夏神舟,目前公司拥有3.3万吨R142b及1.2万吨PVDF年产能,具有一体化布局,在R142b价格持续高涨下将有效降本。公司规划到2025年将有PVDF产能5.5万吨。

相比而言,联创股份PVDF今年规划产能为0.5+0.6万吨/年,其中3000吨产能于21年8月进入试生产运营阶段,5000吨产能预计22年中投产。

联创股份回应此问题时表示,今年锂电级PVDF产量不多,前面主要做了一些3C和涂料级。除上述扩产计划外,PVDF的再后期的6000/年PVDF及配套11000吨/年R142b计划明年年底或者后年年初投产。唯一变化就是之前涉及产能里面有涂料和光伏级,但现在短期内不做涂料和光伏级生产规划,只做锂电级。

目前,R142b外售量是12650吨/年,2022年给宁德时代的7200吨也包含在里面。后面再建的1.1万吨R142b和6000吨PVDF一起投产,1.1万吨R142b是配套的。后年如果PVDF投产顺利的话,可能会消耗掉一小部分R142b外售量,但整体收益会向上。

据万联证券研报显示,考虑到计划转产的产能技改成功与否存在不确定性,技改的同时将导致普通级PVDF供应吃紧,因而预计到明年末国内电池级PVDF和普通级PVDF供不应求的现象都将难有缓解。

究其原因,PVDF品质差异主要体现在结晶度、纯度、分子量等方面,投料配方、工艺设计、设备是造成各家产品品质产生差异的主要原因,锂电用PVDF品质要求最高,面临行业机遇,联创股份在原料供应R142b同时能否提供高质量的锂电用PVDF尚待实践证实。

据年报显示,联创股份2020年研发费用为4112.96万元,同比去年减少26.24%,主要系报告期内合并范围发生改变,且化工板块受疫情影响,相关产品研发投入减少导致。

亦有研报对此呈乐观态度。

中信证券认为,联创股份PVDF业务顺利进入宁德时代供应链,将有望受益锂电PVDF行业超级红利。

万联证券表示,伴随锂电下游需求的提升,PVDF将在未来持续保持高景气运行状态。基于联创股份多点布局化工新材料项目的产业规划,随着新产品的陆续投产,公司产业布局、盈利能力也有望随之逐步改善。

开源证券表示,具备R142b-PVDF一体化产能布局、品质好&扩产快的厂商有望充分受益。联创股份是R142b国内产能最充裕的厂商之一,自给自足无忧,外售收益丰厚。2021H2至2022年H1的3000吨PVDF产能有望逐步出货,是国内扩产最早落地的厂商,有望享受产品高价红利。

目前,公司在二级市场遭受热捧,股价从2021年1月至12月12日收盘涨幅为610.68%。

不过从12月12日晚间披露合作公告后,13日至今日收盘,公司股票区间跌幅为5.88%。

今日,联创股份开盘价19.00元/股,收盘价18.73元/股,跌幅3.20%,市值215.4亿元。

此外,其余R142b-PVDF概念股今年表现均亮眼,但远落后于联创股份的涨幅。

东岳集团今年1月至今涨109.60%,截至今日市值284.3亿元,是近期疲软的港股市场中为数不多的牛股之一。东阳光今年1月至今涨幅83.30%,截至今日市值277.9亿元。

面临着原料R142b供给增长受限问题,联创股份如何回复深交所对其履约能力的质疑,以及能否后续攻破高端PVDF技术壁垒占领行业赛道,中华网财经将持续关注。

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com