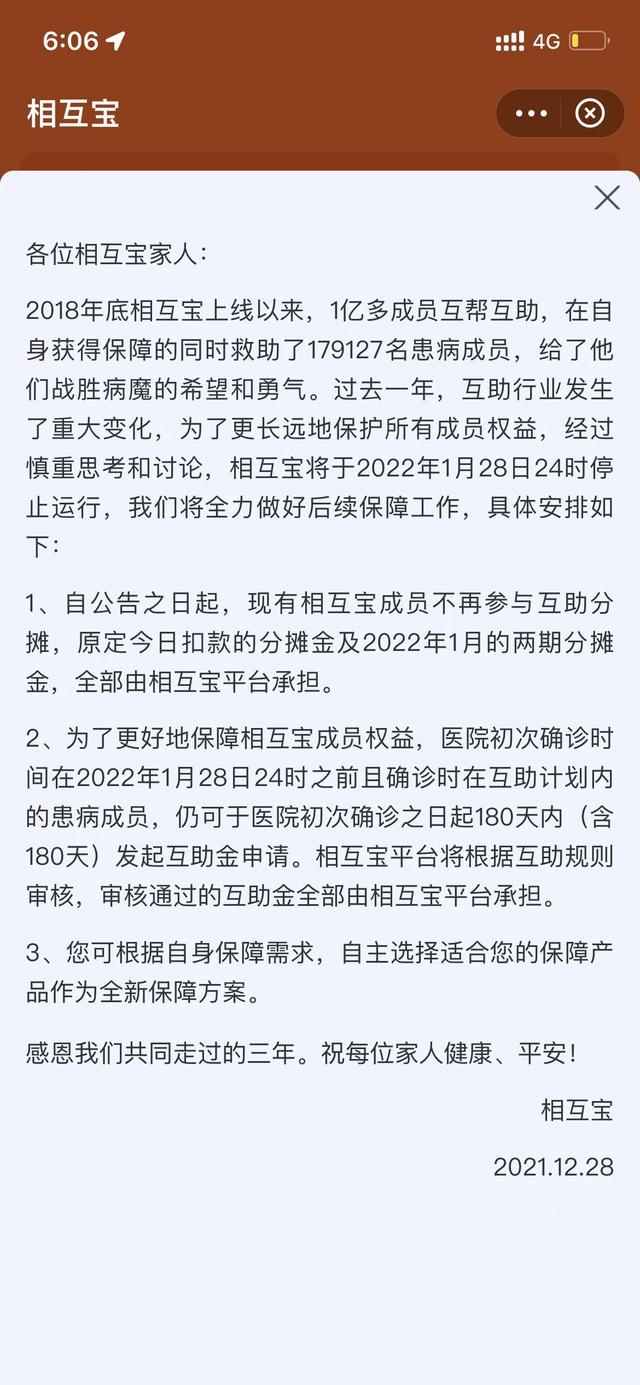

12月28日,相互宝发布公告表示,为更长远保护所有成员权益,经过慎重思考和讨论,相互宝将于2022年1月28日24时停止运行。相互宝公告显示,自公告之日起,成员不再参与互助分摊,原定于公告日扣款的分摊金及2022年1月的两期分摊金,全部由相互宝平台承担。

资料显示,2018年10月,支付宝平台蚂蚁保险与信美人寿联合推出“相互保”,上线9天,用户数突破1000万人,此后,信美人寿退出,相互保变更为“相互宝”,由蚂蚁金服独立运营,并在行业内第一次实现了无资金池的“先保障后分摊”模式。一年时间,相互宝成员规模快速超过1亿人。其中,近六成成员来自三线及以下城市。

但过去一年,受行业环境变化等因素影响,相互宝和其他网络互助计划的运行都经历了震荡。从最新公示分摊的信息看,目前相互宝的成员规模近7500万人,累计完成71期互助,救助超过17.9万名患病成员。

相互宝公告显示,为了更好地保障相互宝成员权益,相互宝停止运行后,符合互助规则的患病成员仍可申请互助金:即医院初次确诊时间在2022年1月28日24时之前且确诊时在互助计划内的患病成员,可于医院初次确诊之日起180天内(含180天)发起申请。相互宝平台将根据现有互助规则审核,审核通过的互助金全部由相互宝平台承担,无需成员分摊。

为防止关停后部分成员保障中断,相互宝表示,成员可根据自身需求自主选择适合的保障产品作为全新保障方案。

作为公众在社保、商保外的另一种形式的基础保障,以大病互助为形式的网络互助平台近年来快速发展。同时,网络互助具有非常重要的社会管理功能。可有效防止因病致贫、因病返贫,成为健康保障体系的有益补充力量,显著减少患病家庭经济负担和经济损失。

不过,近年来的网络互助平台快速发展,本质上具有商业保险的特征,却没有明确的监管主体和监管标准,处于无人监管的尴尬境地。

2020年9月,银保监会打击非法金融活动局曾发布《非法商业保险活动分析及对策建议研究》文章,称有的网络互助平台会员数量庞大,属于非持牌经营,涉众风险不容忽视,部分前置收费模式平台形成沉淀资金,存在跑路风险,如果处理不当、管理不到位还可能引发社会风险。而平台监管缺乏制度依据,处于无主管、无监管、无标准、无规范的“四无”状态。

2021年两会期间,全国政协委员、对外经济贸易大学国家对外开放研究院研究员孙洁在其议案中建议,应加强对网络互助平台的监管。孙洁指出,目前的网络互助行业,面临监管缺位、准入门槛低、行业平台良莠不齐、资金管理需规范等问题。

全国人大代表、湖南大学金融与统计学院教授、风险管理与保险精算研究所所长张琳在相关议案中建议,要将网络互助纳入保险监管体系实行统一监管,要对资金池行为加以限制。对资金托管方式给予导向,借鉴网约车、共享单车平台及其他共享经济模式治理的经验,不得设立资金池,资金委托于第三方银行或商业保险公司监管,加强网络互助平台资金安全的保障。在一定程度上可以设定预收金额上限,避免出现类似P2P、信托和理财产品(爆雷)的恶性事件。

2021年全国两会,全国人大代表、重庆医科大学附属儿童医院院长李秋也表示,网络互助存在潜在法律风险、金融风险和安全风险,需尽快出台有关法律制度和行业规范。

首先,部分网络互助平台运营不够规范,随意更改规则条款的情况时有发生,损害消费者权益;其次,平台会员达到一定规模时,以水滴互助、轻松互助为代表“预交费用”的先付费模式,势必形成较大规模的资金池,存在资金安全风险,容易引发纠纷矛盾;此外,平台能获取会员姓名、身份证号码、家庭情况、联系电话等个人隐私信息,存在信息安全风险。

为此,李秋建议,应尽快出台有关法律制度和行业规范,对网络互助给予适度宽松的政策导向,从保护创新、防范风险角度给予关注和指导。

据了解,从2021年初开始,美团互助、水滴互助、轻松互助等10家互助平台陆续宣布关停。相互宝是最后一家宣布关停的大型网络互助计划。

文章投诉热线:156 0057 2229 投诉邮箱:29132 36@qq.com